Introduction

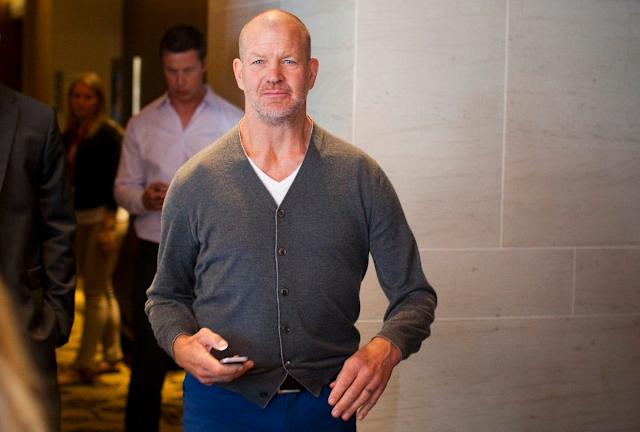

Chip Wilson, the founder of Lululemon Athletica, has been a pivotal figure not only in the realm of athleisure but in redefining how sportswear is perceived across the globe. Founded in 1998, Lululemon has grown from a small design studio by the sea in Vancouver to a multi-billion dollar international brand. Wilson’s vision and innovative approach have shaped both the company and the industry, making it a significant case study for entrepreneurs and investors.

Key Events in Lululemon’s History

Wilson’s journey began with a simple yet powerful idea: to create high-quality athletic wear for women that combined functionality with style. The introduction of the iconic Luon fabric revolutionized yoga and activewear, setting new benchmarks for comfort and performance. Under Wilson’s leadership, Lululemon quickly expanded its product lines, introducing items for running, cycling, and general fitness, ultimately catering to a diverse athletic community.

However, Wilson’s tenure was not without challenges. Notably, in 2013, a significant quality control issue regarding the sheerness of yoga pants drew media attention and consumer backlash, impacting the brand’s reputation and sales. Wilson stepped down as CEO in 2013, although he remained involved with the company’s future direction as a board member and brand ambassador.

Recent Developments and Wilson’s Legacy

As of 2023, Lululemon continues to flourish, achieving remarkable financial performance and expanding its product offerings. The company has focused heavily on sustainability and inclusivity, embodying values that resonate with the modern consumer.

Chip Wilson’s return in various capacities has sparked discussions about the brand’s direction. His recent comments on the retail environment and corporate culture highlight the importance of adapting to changing consumer behaviors and the need for brands to be genuine in their messaging and practices.

Conclusion

Chip Wilson’s influence on Lululemon is undeniable; he has shaped not just a successful business but also a lifestyle brand that redefined the athletic apparel industry. Looking ahead, the company aims to continue evolving under the leadership of new executives while respecting its roots and the vision set forth by Wilson. With the ongoing trends towards sustainability and community engagement, Lululemon stands poised to remain a leader in the athleisure space, further cementing Wilson’s legacy in the world of fashion and fitness.